A evolução da tecnologia nos últimos anos, juntamente com o avanço na regulamentação do setor financeiro na América Latina, promoveram um período interessante de expansão das soluções financeiras.

E não é apenas isso: além do mercado aquecido com um boom de novos produtos e serviços financeiros, cada vez mais players estão encontrando oportunidades nesse contexto.

Isso porque, graças ao Embedded Finance, empresas de diferentes segmentos podem passar a oferecer soluções financeiras e se beneficiar ao ingressar nesse ecossistema.

Por essa razão, reunimos neste artigo tudo que é preciso saber sobre o tema – o que são as soluções financeiras, quais os principais tipos, quem pode oferecê-las e quais as vantagens de entrar nesse ecossistema. Acompanhe!

O que são soluções financeiras?

Solução financeira é o termo genérico comumente utilizado para fazer referência a serviços e produtos financeiros. Para detalhar melhor, o conceito engloba todos os serviços relacionados à movimentação de dinheiro que otimizam a gestão das finanças e dos negócios, como: pagamentos, recebimentos, geração de boletos, transferências, empréstimos, etc.

Além disso, também são soluções financeiras os produtos comercializados com objetivo de captar recursos ou facilitar a movimentação financeira, como: conta digital, cartão de crédito, carteira digital, CDBs, poupança, etc.

Por fim, a definição também inclui tecnologias de pagamento que estão por trás de serviços e produtos financeiros, como é o caso da adquirência.

Tradicionalmente, bancos e fintechs são os principais responsáveis por oferecer soluções financeiras ao público. Porém, com a democratização do acesso à tecnologia e as mudanças na regulação em muitos países latino-americanos, empresas de outros segmentos podem passar a fazer o mesmo.

Principais soluções financeiras

A América Latina é uma região diversa, cheia de desafios e possibilidades, onde o dinheiro em espécie ainda é muito utilizado (em 70% das transações) e grande parte da população não é bancarizada, como abordamos no estudo Terra de Oportunidades.

Temos, portanto, uma enorme demanda por soluções financeiras ainda não atendida, seja pelo alto custo dos serviços financeiros, seja pelo ambiente de falta de confiança em instituições financeiras e também pelas grandes dificuldades com deslocamentos e documentação.

Banking

A região tem passado por uma verdadeira revolução regulatória, permitindo o avanço de movimentos como o Open Banking e facilitando o surgimento de fintechs e bancos digitais.

Essa abertura gradual está não apenas criando espaço para ampliação da bancarização da população, como também está viabilizando o acesso a serviços de banking em geral.

Tais mudanças recentes contam ainda com o estímulo vindo do crescimento vertiginoso do uso da internet para transações na América Latina, especialmente a partir da popularização dos smartphones e da recente pandemia Covid-19.

Neste cenário, oferecer serviços de banking é uma estratégia competitiva interessante para vários modelos de negócios além dos bancos, como varejistas com grande capilaridade e alcance em regiões remotas.

Cartões

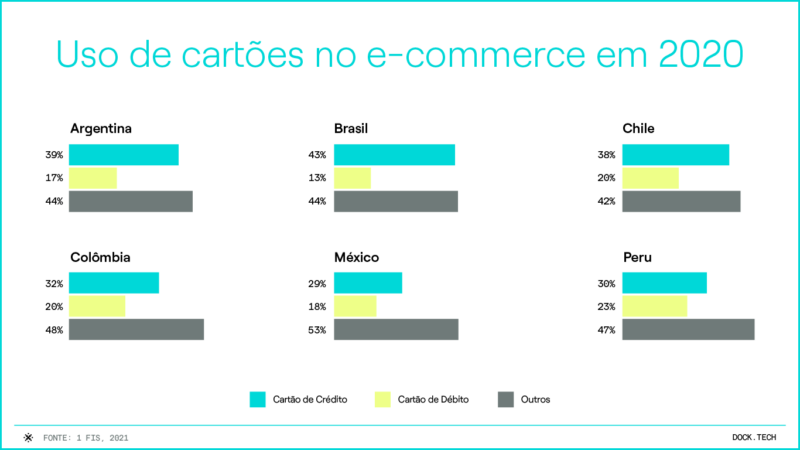

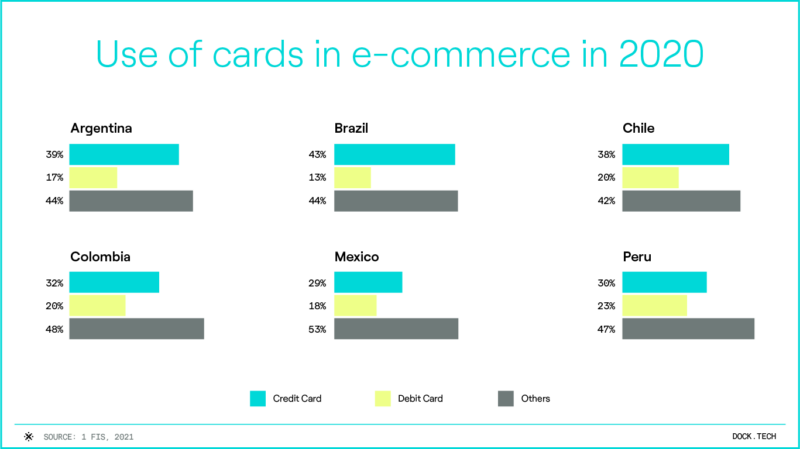

Com o crescimento do comércio eletrônico, principalmente após o isolamento social provocado pela pandemia, em 2022 os cartões já representaram o meio de pagamento mais utilizado nas compras online em toda a América Latina.

Mesmo países com baixa bancarização da população, como a Colômbia, os cartões de crédito captaram uma importante fatia das transações via e-commerce. Os cartões de débito ficam um pouco atrás, mas também possuem grande relevância no percentual das escolhas dos consumidores virtuais.

Adquirência

Nas compras em estabelecimentos físicos, em PDV, os cartões de débito e crédito também estão entre os principais meios de pagamento, vindo logo atrás do dinheiro em espécie.

Dentre os países pesquisados pela Dock no Terras de Oportunidades, apenas no México o dinheiro continua sendo meio de pagamento preferencial mesmo quando se comparado à soma das utilizações dos cartões de crédito e débito. Nos demais, os serviços de adquirência já são os mais demandados na maior parte das transações. Confira no gráfico a seguir:

A adquirência — conhecida também como “credenciamento” — está por trás de todas essas transações, uma vez que tem um papel fundamental no processo de compras pagas com cartão. As empresas adquirentes ou subadquirentes fazem a intermediação entre o estabelecimento comercial, as bandeiras e os bancos, realizando a captura do pagamento, sua transmissão, processamento e liquidação.

Por meio do Acquiring as a Service, empresas que desejam ingressar no mercado de adquirência contam com uma plataforma white-label para operar como player de pagamentos, de ponta a ponta.

Crédito

A concessão de crédito pode ser feita em diversos formatos. Quando a bancarização é relativamente baixa, como no México por exemplo, nota-se o crescimento do uso do Buy Now Pay Later (BNPL) como alternativa para oferecer esse tipo de solução financeira para os clientes.

Dessa forma, cidadãos com dificuldade de comprovação de renda começam a ter acesso a crédito; pessoas sem comprovante de residência podem abrir contas digitais para realizar transações e solicitar crédito; pequenos negócios contam com soluções de recebimento que ajudam a acelerar as suas vendas, etc.

Vantagens de oferecer soluções financeiras

Como destacado ao longo do estudo, a alta demanda pela bancarização na América Latina não diz respeito apenas ao potencial aumento de transações financeiras, mas à evolução e ao bem-estar da sociedade.

Com a democratização da tecnologia de soluções financeiras, somada à modernização do arcabouço fiscal que permitiu o boom de fintechs na América Latina, novos produtos e serviços financeiros surgem a todo momento.

Ainda quer mais razões pelas quais sua empresa deveria começar a oferecer soluções financeiras? As duas principais vantagens de oferecer produtos e serviços financeiros para seu público – clientes, parceiros, fornecedores – são:

- Criação de novas linhas de receita, não apenas pela diversificação mas também pela redução de custos com intermediários, como taxas de cartões, por exemplo.

- Maior fidelização e conhecimento sobre hábitos, necessidades e preferências do público, ampliando seu relacionamento e deixando a marca mais visível e presente no seu dia a dia.

Quem pode oferecer soluções financeiras?

A essa altura deve ter ficado clara a dimensão da ampliação de ganhos e a vantagem competitiva que se pode obter junto ao seu público-alvo ao oferecer soluções financeiras. Mas, qualquer empresa pode oferecê-las?

A partir do avanço da tecnologia e da regulamentação, em alguns países abriu-se espaço para que empresas de outros segmentos passassem a oferecer também diversos tipos de serviços financeiros. Esse fenômeno ficou conhecido como Embedded Finance.

Essa possibilidade surgiu a partir de conexões via API’s, no modelo “plug and play”, e foi impulsionado por dois importantes movimentos:

- Popularização dos smartphones de alta qualidade, permitindo que o dispositivo seja massivamente usado também para realização de transações financeiras.

- Modernização do arcabouço regulatório, especialmente a partir de 2015, que facilitou não só a criação de fintechs focadas em APIs mas também a criação de novos meios de pagamento, oferecendo serviços de banking para empresas (“banking as a service”).

Os exemplos mais comuns de empresas de fora do segmento financeiro oferecendo soluções financeiras, sem abandonar sua atividade principal, são os varejistas. Mas a tendência não se restringe a esse setor.

Use cases de soluções financeiras

Para ilustrar, reunimos aqui alguns segmentos que já aderiram ao Embedded Finance e usam soluções financeiras na sua estratégia de crescimento.

Agronegócio

Empresas do setor do agronegócio têm uma grande oportunidade de oferecer soluções financeiras para produtores rurais ainda não bancarizados, agregando valor ao seu negócio e suprindo uma demanda não atendida de fornecedores, clientes e parceiros.

E-commerce

A possibilidade de oferecer produtos e serviços financeiros diretamente em seus sites permite que empresas reduzam despesas como taxas de cartão e geração de boletos, e ofereçam novos meios de pagamento para facilitar o recebimento à vista no e-commerce.

Telecomunicações

Oferecer soluções financeiras é uma estratégia para se destacar junto aos consumidores num mercado tão competitivo como o de telecomunicações. Trata-se de uma oportunidade de usar a extensa base de clientes e se diferenciar dos competidores, oferecendo serviços e condições exclusivas.

Transportadoras

Garantir a movimentação segura de valores, especialmente no transporte rodoviário que conecta regiões remotas da América Latina, sempre foi um desafio para o segmento. Ao oferecer soluções financeiras próprias, as transportadoras eliminaram essa dificuldade e garantiram mais tranquilidade aos seus motoristas e parceiros.

Varejo

Além das vantagens já conhecidas, oferecer soluções financeiras no varejo significa contribuir com a inclusão financeira da população e garantir mais segurança para seu estabelecimento ao dispensar o uso de dinheiro físico nas transações.

Venda Direta

Duas grandes dificuldades no setor podem ser superadas com a disponibilização de soluções financeiras: bancarização das revendedoras e clientes além da maior segurança ao dispensar uso de dinheiro em suas operações.

Plataformas white label para oferecer soluções financeiras

Seja qual for o seu segmento de atuação, saiba que a falta de estrutura ou tecnologia necessárias para implementação de soluções financeiras não representam uma barreira relevante. Afinal, sua empresa não precisa começar a pensar no modelo do zero.

Atualmente, existem plataformas prontas, conectáveis via APIs que você pode personalizar de acordo com sua marca e necessidades.

A chamada plataforma white label (ou com “etiqueta branca”, em tradução literal), nada mais é do que uma plataforma pronta que pode ser usada por empresas que desejam diversificar suas operações sem ter que desenvolvê-la do zero.

Afinal, para desenvolver uma plataforma adequada e eficiente por conta própria é necessário investir muito tempo e dinheiro. Em muitos casos, essa empreitada pode significar, inclusive, o risco de tirar o foco do seu core business e perder espaço para a concorrência.

Ao contratar uma plataforma white label, empresas de diversos segmentos podem oferecer soluções financeiras apenas conectando-se a elas via APIs. Apesar de pronta, ela é altamente flexível: é possível customizá-la para garantir a identidade da sua marca e o atendimento das necessidades específicas do seu público.

Como a Dock pode ajudar seu negócio a oferecer soluções financeiras?

Líder em tecnologia para serviços financeiros na América Latina, presente em sete países, a Dock ajuda empresas a se transformarem em players competitivos do setor de meios de pagamento e as nossas soluções financeiras se organizam em quatro pilares:

- Banking: “Banking as a Service” para que você eleve a experiência dos seus clientes e parceiros, criando a possibilidade de oferecer serviços como contas digitais, cartões, pix, geração de boletos etc.

- Cards & Credit: solução para lançamento de cartões próprios bandeirados, de crédito e débito, benefícios ou consignado, sem ter que se preocupar com o operacional.

- Acquiring: solução de tecnologia, licença e integração para que você seja seu próprio adquirente, economizando no pagamento de taxas e viabilizando a execução do processamento e a conciliação dos pagamentos com total suporte.

- Fraud Prevention: sistema antifraude paga garantir total segurança em todas as etapas de cada transação, com um investimento inicial reduzido e possibilidade de comunicação com clientes para validação em caso de transações suspeitas.

Tudo isso é oferecido por meio da plataforma global Dock One, que reúne tudo que há de mais moderno e seguro em serviços financeiros com um time to market muito breve. Assim, sua empresa pode manter o foco em seu core business e em sua estratégia competitiva e a Dock fica responsável por toda a parte de desenvolvimento da tecnologia, atendimento de demandas regulatórias, compliance, tesouraria, conciliação e segurança.

Saiba mais sobre a nossa plataforma:

Soluções financeiras: resumo

- Atualmente, oferecer soluções financeiras é uma possibilidade para seu negócio, seja ele de qual segmento for.

- Solução financeira é o termo genérico comumente utilizado para fazer referência ao conjunto de serviços e produtos financeiros, todos aqueles relacionados à captação e movimentação de dinheiro que otimizam a gestão das finanças e dos negócios.

- Na América Latina, ainda há grande espaço para crescimento dos serviços de banking e meios de pagamento – população ainda pouco bancarizada e o dinheiro em espécie sendo usado em 70% das transações. O cenário tende a mudar com o recente avanço no arcabouço regulatório, que permitiu o boom de fintechs, entrada de bancos digitais e crescimento do e-commerce.

- Entre as vantagens de oferecer soluções financeiras, estão aprofundar o relacionamento com o cliente (vantagem competitiva) e diversificar as fontes de receitas para sua empresa, além da redução de custos de intermediação.

- A partir da evolução da tecnologia de soluções financeiras, as fintechs surgiram e abriram espaço para que empresas de outros segmentos passassem a oferecer também diversos tipos de serviços financeiros por meio do Embedded Finance.

- As plataformas white label são conectáveis via APIs e oferecem toda a tecnologia necessária para oferecimento, processamento e segurança das soluções financeiras aos parceiros. São altamente customizáveis de acordo com a marca de cada empresa.

- A plataforma da Dock pode ajudar o seu negócio a oferecer as soluções financeiras de banking, cartões, adquirência e gestão de fraude auxiliando não apenas no desenvolvimento da tecnologia, adquirência, tesouraria, processamento, mas também garantindo atendimento às demandas regulatórias e segurança antifraude ponta a ponta em cada transação.

Artigos relacionados:

-

- Cartão Multibenefício as a Service e as mudanças do PAT

- Pagamentos digitais: quais são os principais e como oferecer serviços financeiros com eles?

- Payroll Fintechs e o mercado de benefícios corporativos: vantagens e novas oportunidades

- Simplificando a contabilidade através do Embedded Finance | Entrevista Contabilizei

- Bioeconomia: o que isso tem a ver com bancos e fintechs?