Como fruto da democratização da tecnologia em meios de pagamento, associada ao ambiente regulatório favorável, estamos testemunhando um verdadeiro boom de novos serviços financeiros na América Latina. Mas você sabe como essas novas soluções podem impactar o seu negócio?

Neste artigo, vamos entender melhor quais são os serviços financeiros mais importantes no momento, explorar as tendências para seu desenvolvimento e as oportunidades de crescimento que eles trazem para a sua empresa – seja banco, fintech ou um negócio de qualquer segmento que queira expandir operações com uma vertical financeira. Confira!

O que são serviços financeiros?

Chamamos de serviço financeiro todos aqueles serviços relacionados à movimentação de valores, como: pagamentos (inclusive os pagamentos instantâneos), geração de boletos, transferências, empréstimos, seguros, entre outros.

Embora as soluções financeiras mais clássicas já sejam amplamente conhecidas e utilizadas pelo público, novas formas de realizar trocas de modo muito mais rápido estão surgindo. Entre os importantes fatores estão impulsionando a evolução dos meios de pagamento, estão a aceleração da inovação no mercado de pagamentos e banking, a inclusão digital e o avanço de fenômenos como o embedded finance,

Atualmente, empresas dos mais variados segmentos podem compreender e atender melhor às necessidades dos seus clientes com serviços mais personalizados, contribuindo para aprofundar a inclusão financeira e para tornar as transações mais simples e orgânicas.

Principais serviços financeiros: como se dividem?

Você sabe quais são os principais serviços financeiros existentes na América Latina? Para explorar esse contexto, compartilhamos dados do estudo Terra de Oportunidades, desenvolvido pela equipe de Research da Dock, que aborda o cenário da região e também como se dividem essas soluções. Acompanhe!

Pagamentos presenciais

Como 54% da população latina ainda não utiliza meios de pagamento digitais, a utilização de pagamentos presenciais ainda é muito relevante na região.

Embora essa conjuntura esteja mudando rapidamente, comparecer presencialmente ao estabelecimento ainda traz para as pessoas menos íntimas da tecnologia uma maior sensação de segurança.

As opções de serviços financeiros nesse formato são, por exemplo, dinheiro em espécie e cartões de crédito e débito.

Pagamentos digitais

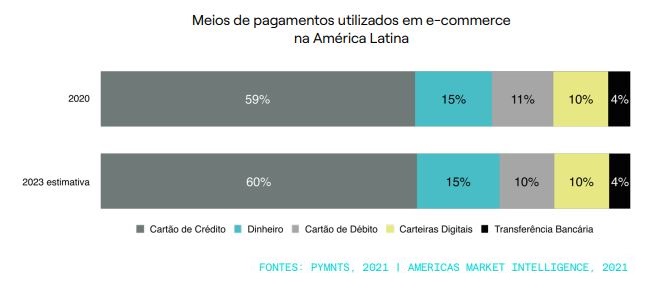

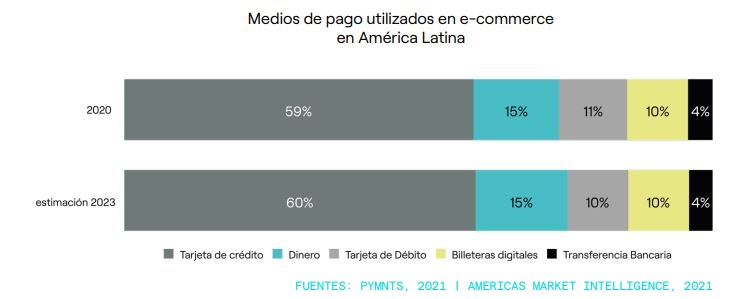

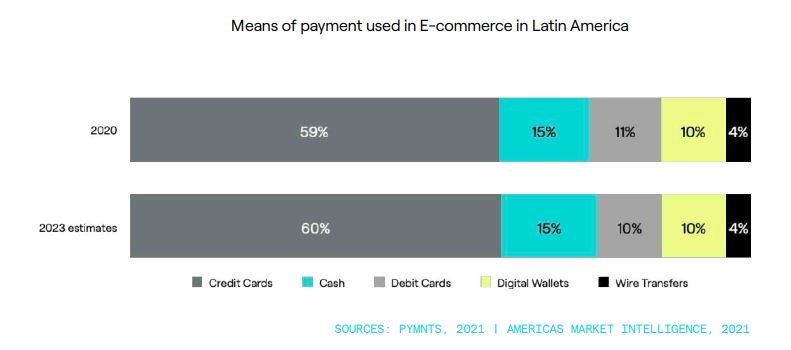

Com a expansão do e-commerce, principalmente durante a pandemia, os meios de pagamento digitais têm ganhado muito espaço na América Latina.

Dentre eles, podemos citar ainda os meios de pagamento mais modernos como QR Code e carteiras digitais, que hoje já respondem por 10% da participação nas transações. Além disso, cabe destacar o amplo uso de cartões virtuais e, é claro, dos pagamentos Peer-to-Peer.

Pagamentos recorrentes

A comodidade oferecida pelos pagamentos recorrentes têm feito com que seu uso seja cada vez maior. Seja para que os clientes não atrasem suas faturas, seja para que as empresas não precisem despender recursos adicionais em cobranças.

Este é o serviço mais usado especialmente na contratação de mensalidades e assinaturas, podendo ser realizados via cartões, débito em conta e com soluções como o Pix Automático.

Boleto Bancário

Ainda hoje o uso de meios de pagamento baseados em papel, seja dinheiro em espécie ou boletos/vouchers, ainda é muito relevante na América Latina. Cerca de 15% das vendas online são pagas em dinheiro.

Embora a tendência seja de queda na sua utilização, o fato de possuir recebimento à vista ainda faz com que a emissão de boletos seja atrativa ao viabilizar o oferecimento de descontos especiais para os compradores.

Conta Digital

A conta digital é o serviço financeiro considerado como principal porta de entrada para utilização de meios de pagamento digitais mais modernos. O seu processo de abertura é mais prático, barato e menos burocrático, o que contribui positivamente para a bancarização na América Latina.

Conciliação

Este é um serviço financeiro especialmente importante para controle das movimentações bancárias das empresas. Trata-se da conferência do fluxo bancário e comparação com o saldo de caixa de um negócio. A sua finalidade é garantir que os valores de entradas e saídas verificados estão realmente de acordo com o extrato.

Quanto maior for a expansão no uso de serviços financeiros modernos, baseados em tecnologia, mais descomplicada se torna a conciliação dos pagamentos e recebimentos.

Split de pagamentos

Assim como na conciliação, o serviço de split de pagamentos torna-se mais simples com a popularização dos serviços financeiros e uso dos meios de pagamento digitais.

Esta solução permite uma empresa separar recebimentos entre dois agentes envolvidos na mesma transação, como aquelas que acontecem em ambientes de marketplace, por exemplo.

Leia também | Pix Checkout: como funciona e por que é uma alavanca para o varejo?

Oportunidades e tendências em serviços financeiros na América Latina

O estudo Terra de Oportunidades mostrou ainda que, embora a digitalização da América Latina seja muito grande, com 71% da população já fazendo uso de smartphones, ainda há muito espaço para aumento da bancarização.

Em linhas gerais, a internet ainda é pouco utilizada pelos latino-americanos para serviços financeiros ou compras. A lacuna evidencia um grande potencial deste mercado: muitas pessoas com dispositivos em mãos, mas subutilizando-os.

Nesse contexto, vamos entender um pouco melhor quais são as tendências mais promissoras no momento que prometem alterar essa realidade em breve.

Embedded Finance

Embedded finance é o nome dado a um recente fenômeno de disponibilização de serviços financeiros por empresas de segmentos diferentes do financeiro, como grandes varejistas, por exemplo.

Ou seja, dentro da própria jornada de compra e a partir da relação de confiança que já possui com aquele varejista, o cliente pode acessar serviços financeiros como contratar um financiamento, solicitar um cartão de crédito ou realizar um pagamento.

O Embedded Finance pode ser a base de uma estratégia vitoriosa para estímulo à inclusão financeira da população, especialmente num contexto desafiador como o da América Latina.

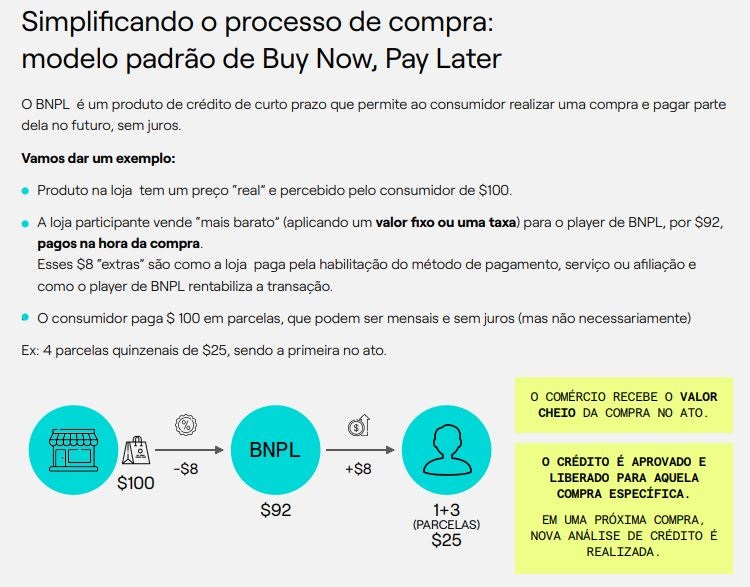

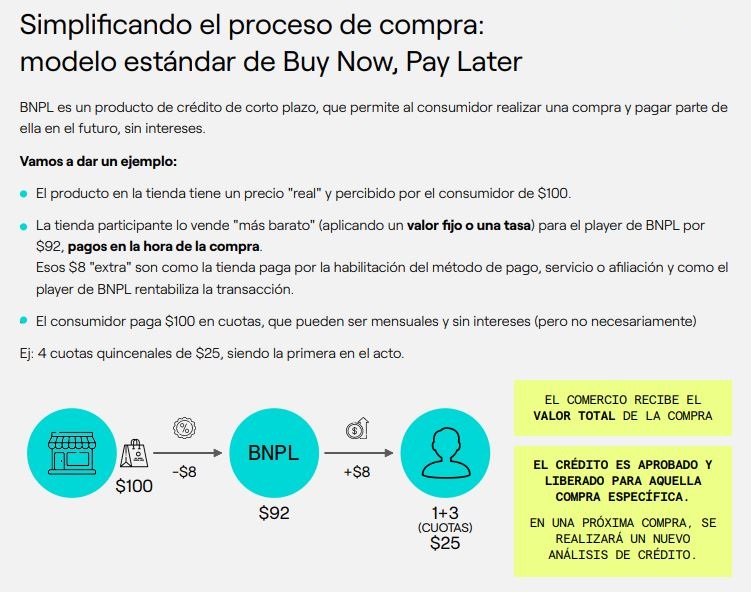

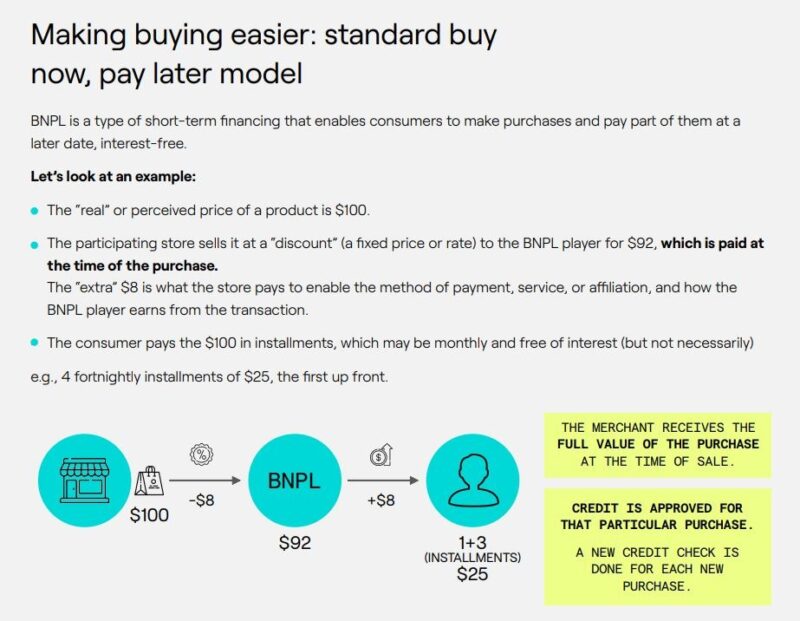

Buy Now and Pay Later

O BNPL, ou “Compre agora e pague depois” é o meio de pagamento que mais cresce ao redor do mundo. Através dele, a população desbancarizada e sem acesso a cartões de crédito pode financiar suas compras.

Trata-se de uma inovação que só foi viabilizada a partir do uso intensivo de tecnologia, inclusive com uso de inteligência artificial, para monitorar o perfil e capacidade de pagamento de cada cliente.

No contexto latino americano, o oferecimento de um serviço como o BNPL é uma oportunidade especialmente interessante para alcançar a parcela da população não bancarizada e de baixa renda.

Personalização

A ampliação do compartilhamento de informações através de movimentos como o Open Banking e Open Finance, associados ao avanço das ferramentas de tratamento dos dados, tem sido uma farta fonte de insights para personalização dos serviços financeiros. Afinal, quanto mais uma empresa conhece seu público, melhor ela entenderá suas necessidades.

Produtos de nicho

Assim como na personalização, verificamos que há no mercado uma forte tendência de surgimento de soluções para nichos específicos. Inclusive, de olho nessas oportunidades, muitas fintechs de nicho têm surgido, buscando ofertar produtos específicos alinhados às necessidades e comportamentos do seu público alvo.

Ao focar esforços em um segmento bem delimitado do mercado, as empresas conseguem aumentar suas vendas fazendo uso de estratégias de comunicação e conversão mais eficazes.

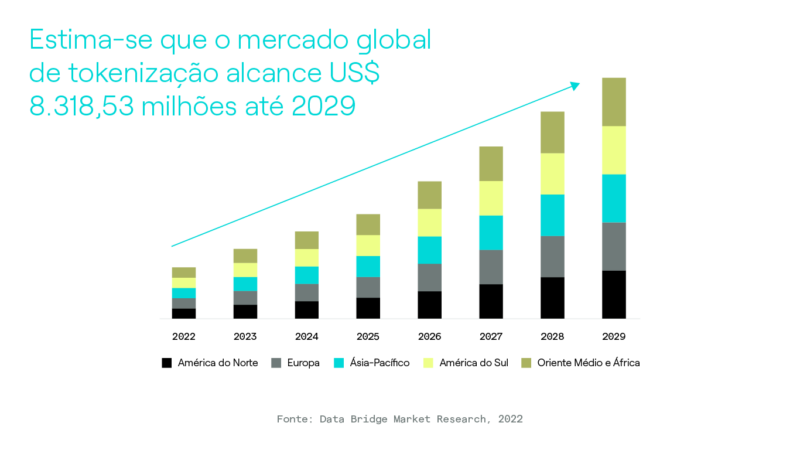

Tokenização

O avanço da tecnologia associada ao segmento financeiro recentemente viabilizou que ativos diversos como debêntures ou imóveis, por exemplo, possam ser fracionados e representados digitalmente por tokens.

A oportunidade de transacionar frações de ativos representados por tokens é uma forma inovadora de obter recursos sem a necessidade de intermediários do mercado bancário ou mesmo do mercado de capitais.

Trata-se de mais uma ferramenta tecnológica para realização de transações financeiras, viabilizando o uso de outros serviços financeiros associados, como financiamentos, pagamentos, transferências etc.

Economia cripto

Embora as criptomoedas estejam passando por um momento de queda, a chamada “economia cripto”, é responsável por movimentar cerca de 1,2% do PIB mundial, o que representa 1,1 trilhão de dólares.

A expectativa é que o uso de serviços e produtos financeiros baseados em criptomoedas continue em franca expansão, permitindo que os usuários se protejam contra a volatilidade do meio de pagamento.

Leia também | Crypto as a Service: motor para destravar as soluções financeiras com criptomoedas?

Vantagens de oferecer serviços financeiros

Mesmo que a sua empresa seja de um segmento não diretamente relacionado ao mundo financeiro, passar a oferecer serviços financeiros pode ser uma parte importante da sua estratégia de negócio. Isso porque essa possibilidade traz algumas vantagens, entre as quais podemos citar duas principais:

Nova linha de receita para seu negócio

Ao disponibilizar serviços financeiros, a organização tem maior margem para negociar comissões e ampliação das vendas junto à sua base de clientes. Trata-se de uma interessante estratégia de diversificação das suas receitas.

Fortalecimento do relacionamento com o público

Ter maior conhecimento sobre as condições financeiras dos seus clientes permitirá que sua equipe de comunicação e vendas tenha maior assertividade nas estratégias de vendas.

O ticket médio tende a subir diante de uma variedade maior de meios de pagamento, e a taxa de conversão aumenta conforme a eficácia do direcionamento das suas ofertas de acordo com a necessidade de cada cliente. Assim, quanto mais sólido seu relacionamento com seu público, maior a vantagem competitiva do seu negócio.

Como oferecer serviços financeiros na América Latina?

Em geral, as empresas interessadas em começar a oferecer serviços financeiros para seus clientes se deparam com dois grandes desafios:

- Disponibilizar uma equipe de backoffice para lidar com a parte burocrática e financeira das transações;

- Encontrar um parceiro de tecnologia em meios de pagamento para viabilizar o desenvolvimento das soluções financeiras.

Caso você opte por começar a desenvolver as soluções de tecnologia do zero, além de ter que investir muitos recursos, certamente levará bastante tempo para conseguir oferecer serviços financeiros no mercado.

Sem o devido cuidado, muitas empresas acabam dedicando recursos importantes no desenvolvimento do novo negócio. E, como o retorno só vem com ganhos de escala, muitas acabam abandonando a estratégia no meio do caminho.

Para evitar o prejuízo, a maneira mais prática e rápida de começar a oferecer serviços financeiros na sua empresa é contratar uma plataforma tecnológica white label. Trata-se de uma plataforma já pronta, conectável via APIs e altamente customizável, focada em atender às características da sua marca e às necessidades do seu público alvo.

A Dock One é a plataforma white label da Dock, que foi pensada para ser uma solução tecnológica moderna, segura e eficiente para todas as empresas interessadas em utilizar serviços financeiros em sua estratégia de crescimento.

A Dock atua, hoje, em quatro frentes principais cujas respecitvas soluções são disponibilizadas por meio da nossa plataforma global Dock One.

- Banking: oferece aos seus clientes uma conta digital completa com acesso aos serviços financeiros mais utilizados.

- Cards & Credit: cartões das principais bandeiras para auxiliar na fidelização do seu público.

- Acquiring: para simplificar a gestão do negócio com processamento, atualizações de software e monitoramento em tempo real.

- Fraud Prevention: tecnologia de ponta em gestão de fraude para identificar e prevenir fraudes em todas as etapas da transação.

Líder em tecnologia para serviços financeiros na América Latina, presente em sete países, a Dock oferece a única plataforma com soluções integradas a todo o ecossistema de banking e meios de pagamento. Ao optar pela Dock One, sua empresa tem acesso ao que há de mais moderno e seguro em serviços financeiros com um time to market muito breve. E o melhor: sem necessidade de altos investimentos e tempo no desenvolvimento e gestão das novas soluções.

Serviços Financeiros: o que você viu neste artigo

- Serviços financeiros são todos aqueles serviços relacionados à movimentação de dinheiro que otimizam a gestão das finanças e dos negócios, como: pagamentos, recebimentos, geração de boletos, transferências, empréstimos etc.

- Os principais serviços financeiros presentes na América Latina são os pagamentos presenciais, digitais e recorrentes, os boletos, a conta digital, a conciliação e o split de pagamentos.

- Existem, hoje, muitas oportunidades para serviços financeiros na América Latina, pois há muitas pessoas com acesso à smartphones (cerca de 71% da população), mas subutilizando-os.

- O Embedded Finance, o BNPL, a personalização, a tokenização e as criptomoedas são algumas das principais tendências em serviços financeiros para ficar de olho.

- Entre as vantagens de oferecer serviços financeiros, estão o fortalecimento do relacionamento com o público consumidor e a diversificação da fonte de receitas.

- A maneira mais eficiente de oferecer serviços financeiros para seus clientes é optar por uma plataforma white label já pronta, conectável via APIs e altamente customizável para sua marca, como a Dock One.

Artigos relacionados:

-

-

- Cidadania financeira: o que significa e qual é a sua importância?

- Chat GPT e meios de pagamento: saiba como a IA está impactando o setor financeiro

- Educação financeira: qual é o papel do mercado de pagamentos e banking em promovê-la?

- Neobanks: mercado em crescimento tem papel importante no acesso a serviços financeiros

- Agrotech: 5 oportunidades para inovar no agronegócio com soluções financeiras

-